L’analisi comparata dei bilanci e il benchmarking

L’analisi comparata dei bilanci e il benchmarking sono concetti correlati ma distinti nell’ambito della valutazione delle performance aziendali. Ecco le differenze chiave:

- Ambito di analisi:

- Analisi comparata dei bilanci: Si concentra sui bilanci economico-finanziari (stati patrimoniali, conti economici e rendiconti finanziari) di un’azienda per confrontarli su periodi di tempo diversi e con quelli di altre aziende. L’obiettivo principale è valutare le performance economico-finanziarie e operative dell’azienda e identificare tendenze o variazioni significative.

- Benchmarking: Ha un ambito di analisi più ampio che include non solo i bilanci finanziari, ma anche altri aspetti come processi operativi, pratiche di gestione, strategie di marketing e vendite, customer service, e altri fattori chiave di successo aziendale. Il benchmarking può essere utilizzato per confrontare diverse aziende, divisioni o settori per identificare le migliori pratiche.

- Finalità:

- Analisi comparata dei bilanci: Mira a valutare le condizioni finanziarie e le prestazioni di un’azienda rispetto a un periodo di tempo precedente o a un gruppo di concorrenti per identificare tendenze e stabilire obiettivi finanziari.

- Benchmarking: Mira a identificare le migliori pratiche (sia finanziarie che non finanziarie) e le aree di miglioramento confrontando l’azienda con altre aziende di successo o leader nel settore.

- Approccio:

- Analisi comparata dei bilanci: Si basa principalmente sull’analisi di dati finanziari, tra cui bilanci, indici finanziari e metriche di performance economica.

- Benchmarking: Può includere una vasta gamma di dati, come performance finanziarie, processi operativi, innovazioni, pratiche di gestione e altro ancora.

Ecco di seguito alcune domande a cui l’analisi di Benchmarking aiuta a dare risposta:

– La strategia che stiamo adottando ci consente di raggiungere risultati soddisfacenti rispetto alla concorrenza?

– Quali aree stanno assorbendo “troppe” risorse?

– Dove focalizzare le energie per migliorare la redditività?

Ci sono due possibilità per rispondere a queste e altre domande simili.

La prima: esprimendo pareri d’istinto o in base alla propria percezione ed esperienza.

La seconda: definendo dei percorsi di miglioramento dopo un’attenta osservazione di chi ottiene le migliori performance.

La seconda via è l’unica che permette d’identificare i migliori della categoria. Ed è quella che può indicarvi come colmare la distanza che eventualmente vi separa da loro (e sorpassarli).

L’analisi di benchmarking permette di evidenziare diversi aspetti critici all’interno di un’organizzazione aziendale, fornendo importanti informazioni su come migliorare le performance. Ecco alcune aree chiave che l’analisi di benchmarking può mettere in luce:

- Performance relativa: Confrontando le performance della tua azienda con quelle dei concorrenti o delle migliori aziende del settore, puoi identificare i punti di forza e di debolezza relativi e trend di mercato (ad esempio aiuta a capire se un calo di vendite o margini in ribasso ecc. accade solo alla propria azienda oppure è un fenomeno diffuso originato da dinamiche di contesto esterno).

- Pratiche di eccellenza: L’analisi di benchmarking ti permette di individuare le migliori pratiche che stanno utilizzando altre aziende per raggiungere un livello superiore di performance.

- Efficienza operativa: Confrontare i processi operativi e le strategie di gestione con quelle di altre aziende può rivelare opportunità per migliorare l’efficienza, ridurre i costi e ottimizzare le risorse.

- Innovazione e sviluppo: Conoscere le strategie di innovazione utilizzate da altre aziende può aiutare a identificare nuove tendenze e opportunità per migliorare i prodotti o servizi della tua azienda.

- Customer experience: Analizzare come altre aziende soddisfano le esigenze dei clienti può fornire indicazioni su come migliorare la tua offerta e aumentare la soddisfazione dei clienti.

- Gestione dei rischi: L’analisi di benchmarking può aiutarti a identificare come altre aziende affrontano i rischi e come puoi implementare misure simili per migliorare la resilienza della tua organizzazione.

- Gestione finanziaria: Confrontare i tuoi indicatori finanziari con quelli delle aziende del settore può aiutarti a comprendere meglio la tua posizione finanziaria e identificare aree di miglioramento.

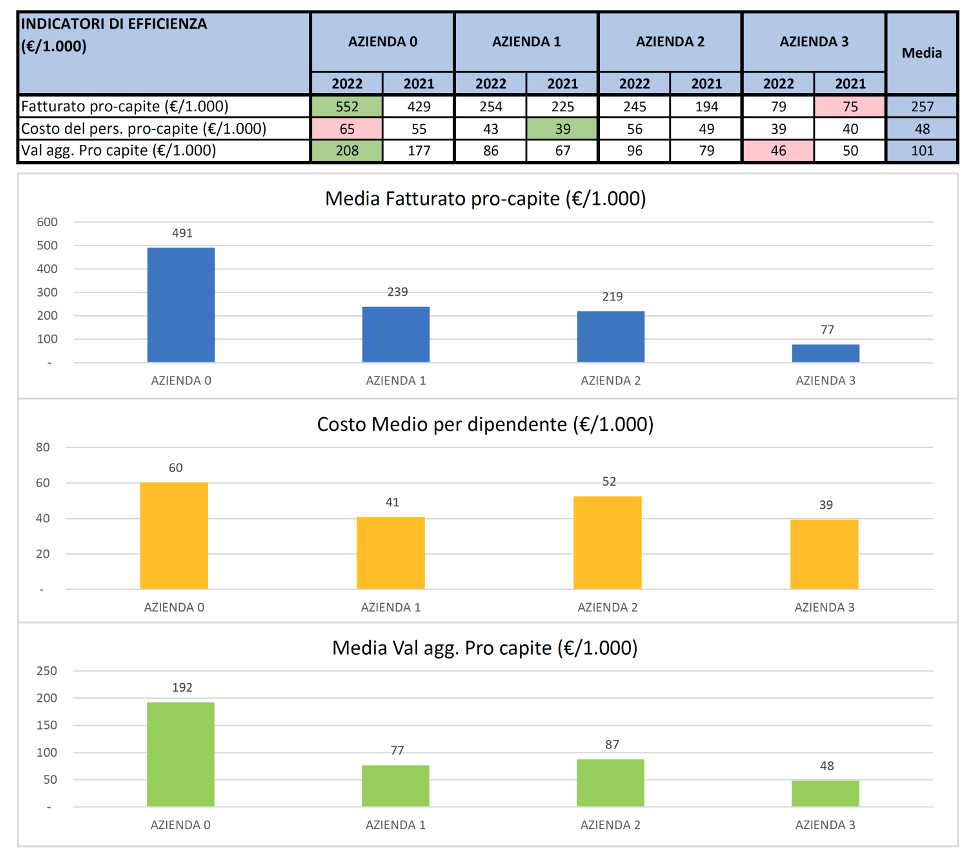

- Efficienza pro-capite: Confrontare le strategie di gestione delle risorse umane può aiutare a migliorare l’engagement e la produttività del personale.

In generale, l’analisi di benchmarking fornisce una base per stabilire obiettivi di miglioramento realistici e tangibili, aiutandoti a comprendere dove la tua azienda si trova rispetto ai concorrenti e quali passi intraprendere per migliorare.

Per condurre un confronto efficace, è necessario analizzare diversi elementi chiave dei bilanci aziendali e utilizzare metodologie appropriate. Ecco gli elementi principali da considerare:

– CONFRONTARE INDICATORI DI SINTESI:

per capire il proprio posizionamento rispetto ai diretti concorrenti con una visione olistica.

– CONFRONTARE INDICATORI E MARGINI ECONOMICI:

sono fondamentali per valutare le performance economiche e operative di un’azienda. Questi indicatori aiutano a capire:

- La Redditività: Gli indicatori economici come il Valore Aggiunto, l’EBITDA (margine operativo lordo) e il margine di profitto netto forniscono informazioni sulla redditività complessiva dell’azienda. Permettono di capire se l’azienda sta coprendo bene i costi variabili e contribuisce ai costi fissi e ai profitti.

- L’Efficienza operativa: Indicatori come il rapporto tra i costi di produzione e i ricavi aiutano a valutare l’efficienza con cui l’azienda sta gestendo le sue operazioni. Costi elevati rispetto ai ricavi possono indicare inefficienze o problemi nella gestione.

- Le politiche di prezzo: Capire la marginalità aiuta anche a prendere decisioni informate sui prezzi dei prodotti o servizi, tenendo conto dei costi e dei margini desiderati.

– CONFRONTARE INDICATORI DI EFFICIENZA PRO-CAPITE:

L’efficienza aziendale misurata in termini di “produttività del lavoro” permette di tenere traccia dell’impatto che in media ciascuna persona ha sulla produttività generale dell’impresa. Misurare accuratamente la produttività aziendale è fondamentale per ottenere vantaggi quali:

- Identificare le aree di miglioramento: misurare il rendimento può aiutare a identificare le aree in cui i dipendenti e l’azienda possono migliorare per ottenere una maggiore efficienza e redditività.

- Migliorare la pianificazione: la misurazione della produttività può aiutare a capire quanto tempo e risorse sono necessari per completare un progetto, consentendo di pianificare in modo più accurato e di prevedere eventuali problemi in futuro.

- Migliorare la gestione del tempo: una visione più chiara della propria produttività aziendale può aiutare a identificare le attività che richiedono più tempo e risorse, consentendo di concentrarsi sulle aree che hanno un impatto maggiore sull’azienda.

- Migliorare la soddisfazione dei dipendenti: quando i dipendenti sono in grado di lavorare in modo più efficiente e produttivo, possono sentirsi più soddisfatti e motivati.

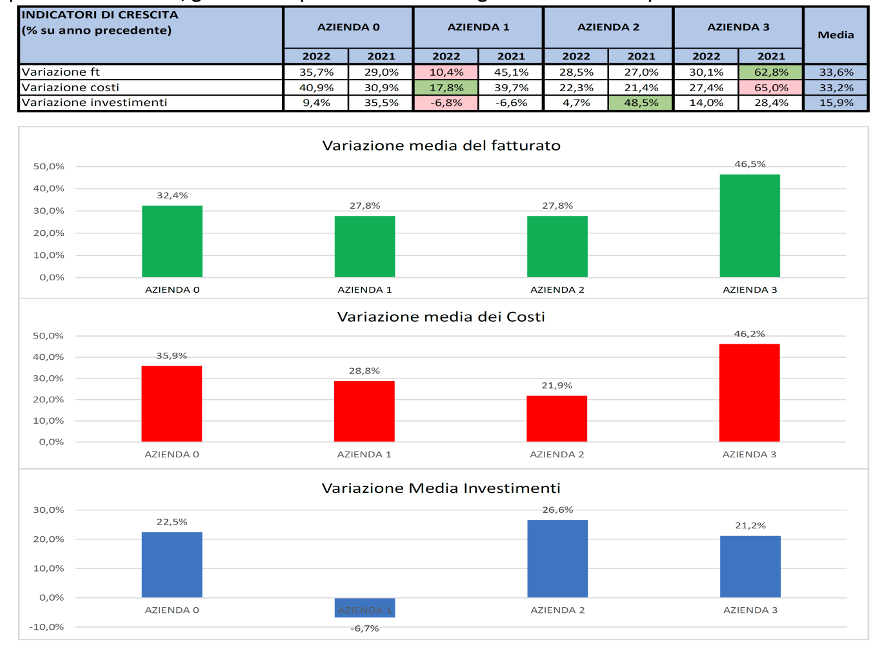

– CONFRONTARE GLI INDICATORI DI CRESCITA:

questi indicatori forniscono importanti informazioni che aiutano a capire vari aspetti del business:

- Andamento del fatturato:

- Tendenze di crescita: Un aumento costante del fatturato nel tempo è generalmente un segno positivo di crescita e successo aziendale.

- Sostenibilità del business: Il fatturato è una misura chiave della capacità di un’azienda di generare entrate dal suo core business. Un fatturato crescente indica che l’azienda è competitiva nel mercato.

- Differenziali di prodotto/servizio: Confrontare l’andamento del proprio fatturato rispetto a quello delle aziende concorrenti può evidenziare quali sono le strategie di business (tipologie di prodotti/servizi) che il mercato sta premiando.

- Andamento dei costi:

- Controllo dei costi: L’andamento dei costi rispetto al fatturato può fornire informazioni sul controllo dei costi e sull’efficienza operativa.

- Identificazione delle aree di inefficienza: Analizzare i costi per categoria (es. costi operativi, costi del personale, ecc.) può aiutare a individuare le aree in cui l’azienda potrebbe essere meno efficiente e dove ci sono opportunità di risparmio.

- Gestione dei margini: Un andamento crescente dei margini di profitto a parità di costi indica una gestione efficace degli acquisti.

- Andamento degli investimenti:

- Capacità di investire: Un’azienda che investe in attività come ricerca e sviluppo, infrastrutture, o acquisizioni è in grado di pianificare la crescita futura.

- Strategie di crescita: L’andamento degli investimenti rivela le strategie aziendali per espandere il business, migliorare i prodotti/servizi, o entrare in nuovi mercati.

- Impatto sul capitale: Monitorare gli investimenti aiuta a capire come vengono allocati i capitali dell’azienda e se questi investimenti stanno generando un ritorno adeguato.

Complessivamente, l’analisi di questi indicatori aiuta a fornire una visione olistica della salute e delle prospettive dell’azienda, guidando la pianificazione strategica e le decisioni operative.

– CONFRONTARE GLI INDICATORI DI SOLIDITÀ PATRIMONIALE E FINANZIARIA:

ecco cosa aiutano a comprendere gli indicatori patrimoniali e finanziari aziendali:

- Indicatori patrimoniali:

- Capitale proprio: L’analisi del capitale proprio (o patrimonio netto) indica la quota di proprietà degli azionisti o dei proprietari dell’azienda. Un capitale proprio solido può suggerire una base finanziaria stabile.

- Assetto patrimoniale: Gli indicatori relativi agli asset dell’azienda (come il rapporto tra attività correnti e attività non correnti) aiutano a capire la struttura degli investimenti dell’azienda e quanto sia liquida o immobilizzata la sua situazione patrimoniale.

- Struttura del debito: Analizzare la composizione del debito, inclusi debiti a breve e lungo termine, aiuta a valutare la leva finanziaria dell’azienda e la sua capacità di gestire il debito.

- Indicatori finanziari:

- Liquidità: Gli indicatori di liquidità, come il rapporto corrente e il Ciclo Finanziario, aiutano a valutare la capacità dell’azienda di soddisfare gli obblighi finanziari a breve termine con le sue risorse correnti.

- Solvibilità: Gli indicatori di solvibilità, come il rapporto debito/capitale proprio, misurano la capacità dell’azienda di soddisfare i propri obblighi finanziari a lungo termine. Un alto livello di debito rispetto al capitale proprio può indicare un rischio finanziario maggiore.

- Gestione del capitale circolante: Indicatori come il ciclo di conversione del capitale circolante e il turnover delle scorte aiutano a valutare l’efficienza dell’azienda nella gestione di elementi come i crediti, le scorte e i debiti.

- Tassi di interesse e copertura: Gli indicatori di copertura degli interessi (es. rapporto di copertura degli interessi) aiutano a valutare la capacità dell’azienda di pagare gli interessi sui debiti con i suoi profitti operativi.

– CONFRONTO DEGLI INDICATORI DI REDDITIVITÀ:

Gli indicatori di redditività aziendale misurano l’efficienza con cui un’azienda genera profitti dalle sue operazioni e dagli investimenti effettuati. Questi indicatori forniscono informazioni cruciali sulla capacità dell’azienda di creare valore per gli azionisti o i proprietari e sono spesso utilizzati per valutare le performance complessive dell’azienda.

Ecco cosa aiutano a comprendere gli indicatori di redditività aziendale:

- Ritorno sugli investimenti:

- ROE (Return on Equity): Misura il profitto netto rispetto al capitale proprio. Indica quanto l’azienda sta generando valore per gli azionisti o proprietari rispetto al loro capitale investito.

- ROI (Return on Investment): Misura il ritorno generato sul capitale investito nelle operazioni aziendali. Questo indicatore considera sia il capitale proprio che il debito.

- Efficienza delle vendite:

- ROS (Return on Salse) Vs ROT (Rotazione del Capitale): aiuta a capire quale strategia commerciale è risultata la migliore in termini di redditività del capitale investito (ROI). Nel caso in cui l’azienda ha un basso margine sulle vendite (prezzi bassi quindi basso ROS), l’unico modo per poter migliorare il ROI sarà quello di conseguire una elevata Rotazione del Capitale Investito (vendere molto anche a bassi margini sulle vendite). Viceversa, qualora il principale fattore critico dell’azienda sia la differenziazione dovrà incrementare i margini (ROS alto), incrementando i prezzi.

Conclusioni

Alla luce di tutto quanto sopra, si ricorda e si sintetizza quanto segue:

- l’analisi della concorrenza attraverso l’analisi comparata dei bilanci è una parte specifica del benchmarking, mentre il benchmarking ha un ambito più ampio e include la valutazione di vari aspetti aziendali oltre ai bilanci. Entrambi sono strumenti preziosi per comprendere e migliorare le performance aziendali, ma differiscono nei loro obiettivi e nel loro campo di applicazione.

- L’analisi di benchmarking è uno strumento strategico per aiutare un’organizzazione a identificare e adottare le migliori pratiche per migliorare le proprie prestazioni e raggiungere i propri obiettivi aziendali.

- L’analisi di benchmarking fornisce una base per stabilire obiettivi di miglioramento realistici e tangibili, aiutando a comprendere dove la propria azienda si trova rispetto ai concorrenti e quali passi intraprendere per migliorare.

- Complessivamente, detta analisi aiuta a fornire una visione olistica della salute e delle prospettive dell’azienda, guidando la pianificazione strategica e le decisioni operative.

- Il tutto, se affrontato con metodicità e sistematicità e continuità nel tempo, assicurerà:

- Aumento dell’Esperienza dell’azienda e dei suoi componenti (funzioni e persone)

- Maggiori ritorni economico finanziari e, quindi, maggior capacità di investimento

- Sviluppo vincente (brand, posizionamento, attrattività ………..) dell’azienda sul mercato

- Maggior Valore dell’Azienda nei processi di Aggregazione

AICIM è al fianco delle imprese, con particolare riguardo per le PMI, proprio per aiutarle a capire e a sviluppare idee, modelli e azioni di sviluppo del business lungo vie ben precise che hanno una base: i tool diagnostici BDS, strumenti di semplice utilizzo che consentono agli imprenditori di individuare le priorità da affrontare. Per la compilazione dei BDS, l’imprenditore è supportato da un esperto in grado di fornire tutte le necessarie informazioni, spiegazioni e aiuto nell’attribuzione dei giudizi.

Individuate Forze e Debolezze nonché Opportunità e Minacce, AICIM continua ad assicurare la sua presenza con video-conferenze, webinar, eventi in presenza e quant’altro possa essere d’auto all’impresa.